Соотношение ВВП и кредиторских обязательств. Внешний долг и экономическая безопасность. Соотношение ВВП и кредиторских обязательств Государственный долг как фактор угроз финансовой безопасности России

УДК 65.011.12

ГОСУДАРСТВЕННЫЙ ДОЛГ И ЭКОНОМИЧЕСКАЯ БЕЗОПАСНОСТЬ РОССИИ

Т.В. Чекушина

Институт проблем комплексного освоения недр РАН Крюковский туп., 4, 111020 Москва, Россия

Исследована проблема государственного долга и экономической безопасности России. Приведен алгоритм индикативной оценки состояния государственных долгов. Описана количественная дифференциация категорий оценки состояния национальных интересов.

С переходом нашей страны в 1991 г. к рыночным методам хозяйствования возникла настоятельная потребность в исследованиях инвестиционной деятельности и роли государственных займов в развитии национальной экономики. Это объясняется тем, что вследствие протекающих процессов глобализации и интеграции человечества проблемы государственных долгов отдельных стран относятся к наиболее значимым и важным в национальной экономике этих стран.

Государство осуществляет заимствования на финансовом рынке, в частности, для финансирования текущего бюджетного дефицита; погашения ранее размещенных займов; сглаживания неравномерности поступления налоговых платежей; обеспечения коммерческих банков ликвидными резервными активами; финансирования целевых государственных инвестиционных и социально-экономических программ; воздействия на конъюнктуру финансового рынка; поддержки социально значимых учреждений и организаций и т.д.

Парадокс современной мировой экономики заключается в том, что независимо от того, с каким знаком сходятся доходы и расходы страны, у нее всегда будет государственный долг, что подтверждается многолетними статистическими данными.

Таким образом, проблема долга в настоящее время в той или иной степени существует практически во всех странах мира. Одновременно платежи (в абсолютном измерении) по обслуживанию государственных долгов выросли с 14,9 млрд долл. в 1980 г., до 52,4 млрд долл. - в 1981 г. и 65,5 млрд долл. - в 1982 г.

В ходе исследований были определены основные показатели формирования государственной задолженности таких развитых стран, как Германия, Греция, Дания, Англия, Бельгия и Австрия.

Было установлено, что в большинстве наиболее развитых экономик объем государственного долга не превышает 65% ВВП (исключение составляют Италия и Бельгия). Так, одним из основных критериев принятия нового государства в состав Европейского Союз (ЕС) является величина его государственного долга,

которая не должна превышать 60% ВВП. Однако на начало 2000 г. лишь пять стран зоны евро соответствовали данному критерию: Люксембург (6,2%), Финляндия (47,1%), Ирландия (52,4%), Португалия (56,8%) и Франция (58,6%). По этому критерию к ним приближаются Германия (61,1%), Испания (63,5%), Голландия (63,8%) и Австрия (64,9%).

Для ФРГ отрицательный баланс в финансовых обязательствах имеет место только по краткосрочным операциям и составляет 0,55% стоимости немецкого экспорта.

Внешний государственный долг Дании равняется 6,3% ВВП (или 13,7% объема годового экспорта), Англии - 32,3% ВВП.

Одновременно были выявлены основные показатели формирования государственной задолженности развивающихся стран. Так, задолженность, Югославии составляет 12,2 млрд долл. (43% - членам Парижского клуба, 33% - иностранным коммерческим банкам, 21% - международным финансовым организациям, 3% - другим кредиторам), Словакии - 10,5 млрд долл., Болгарии - 10,371 млрд долл. (85,5% от ВВП, причем 64,5% государственного долга было номинировано в американских долларах, 18,4% - в евро, 12,7% - в СДР), Румынии - 9,22 млрд долл. (в том числе долгосрочная и среднесрочная составляющие - 8,8 млрд долл., а краткосрочная - 0,4 млрд долл.).

Современная государственная внешняя задолженность Бразилии составляет 233 млрд долл. (государственный сектор - 39,8%, частный сектор - 60,2%), Аргентины - 230 млрд долл. (при приросте ВВП 4%, уровне инфляции 10,5%, бюджетном профиците 2,4% ВВП, объеме золотовалютных резервов - 19,2 млрд долл.), Индии - 100,4 млрд долл. (причем на долю краткосрочной составляющей приходится 3,4%, объем валютных резервов - 46,25 млрд долл., отношение долга к ВВП - 21,5%, доля льготных кредитов - 35,9%), Египта - 67,7 млрд долл. (64% от ВВП), Вьетнама - 11,47 млрд долл. (многосторонний долг - 2,9 млрд долл., двусторонний - 8,57 млрд долл.).

Кроме этого были выявлены и основные показатели развития государственной задолженности бывших союзных республик СССР. В частности, в среднесрочной перспективе проблема внешней задолженности остается одним из главных факторов возможного нестабильного развития экономики Украины. Наибольшие объемы кредиторской задолженности перед республиками бывшего СССР Украина имеет с Российской Федерацией - 12420,7 млн грн. (76%) и Туркменией - 2774,1 млн грн. (17%). В целом украинский внешний долг составляет 8,557 млрд долл. (20% от ее ВВП). Внешний долг Беларуси оценивается в 811,75 млн долл. (правительственная составляющая - 47,9%, частная составляющая - 52,1%). Внешний долг Казахстана составляет 7,5429 млрд долл. (из них 3,9606 млрд долл.

Правительственный, 2,3089 млрд долл. - частный, 1,2734 млрд долл. - поставки товаров и услуг). По типу кредиторов, больше всего Казахстан оказался должен Всемирному банку (926,8 млн долл.), МВФ (651,1 млн долл.) и организациям, финансирующим казахстанский экспорт (891,4 млн долл.). Государственный долг республики Кыргызстан к началу XXI в. превышал 1,5 млрд долл., а по двусторонним кредитам - 539,9 млн долл. В том числе, общий долг кредиторам Парижского Клуба составил 449,7 млн долл., из которых 225,6 млн долл. - кредиты ОНА и 224,15 млн долл. - кредиты поп-ОЭА.

На начало 1992 г. весь еще не разделенный и не реструктуризированный внешний долг СССР составлял 93 млрд долл., что в дальнейшем перешло в долги современной России.

Помимо долгов бывшего СССР с 1991 г. Российская Федерация производила и собственные внешние заимствования. В итоге суммарный объем российского государственного долга в 2002 г. составил 144,9 млрд долл.

Можно выделить несколько экономических предпосылок, обусловивших нарастание российского внешнего долга. Главной из них стала характерная для 90-х гг. XX в. несбалансированность государственных бюджетов, дефицит которых финансировался за счет внутренних и внешних заимствований.

Однако имевшийся рост внешнего долга в России в отличие от развитых стран мира не оказывал положительного воздействия на национальную экономику. Так, в 1993-1997 гг. ежегодно на 1% прироста российского внешнего долга приходилось 1,12% падения ВВП, в то время как, например, в США (1992-1996 гг.), Германии (1991-1995 гг.) и Франции (1990-1994 гг.) - от 0,14% до

0,17% прироста ВВП.

В качестве основных элементов экономической структуры национальной безопасности нами были рассмотрены следующие: экономическая независимость страны (контроль за разнообразными национальными ресурсами и мировая конкурентоспособность производимых товаров, в том числе минерально-сырьевая); стабильность и устойчивость (определяемая соотношением объемов производственного и финансово-банковского капитала) национальной экономики; способность к дальнейшему саморазвитию и прогрессу.

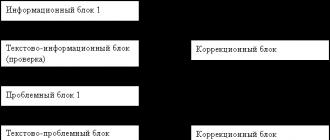

В ходе исследований национальной экономической безопасности нами был разработан алгоритм индикативной оценки состояния государственных долгов (рис. 1), базирующийся на последовательном осуществлении определенных операций.

В соответствии с разработанной в теории национальной безопасности методологией сначала нами было осуществлено выделение и исследование жизненно важных интересов. Особое значение было уделено обеспечению экономического роста, что во многом зависит и от эффективного управления государственным долгом.

Затем мы произвели сбор и детальное исследование показателей, характеризующих различные параметры государственных долгов. К ним прежде всего относится объем государственного долга, динамика его образования и накопления (за последние 10-15 лет), объем выплат по задолженности (основной и по процентам), график текущих платежей и т.д. Крайне необходимо построение динамических рядов выявленных характеристик. Так, в первую очередь необходимо было исследовать абсолютный объем государственной задолженности, а точнее - его динамику во времени.

В частности, объем государственного внешнего долга России к 1 января 2004 г. составлял 126,8 млрд долл., к 2005 г. - 122,7 млрд долл., а к 2006 г. - 113,3 млрд долл.; объем внутреннего долга в 2004 г. был 25,7 млрд долл., в 2005 г. - 29,5 млрд долл., а в 2006 г. - 34,4 млрд долл.

Интерес для последующего управления представляют не только абсолютные значения долга, но и его удельные характеристики. Так, еще недавно по темпу роста государственного внешнего долга, увеличившемуся в период 1991-2000 гг. на 310%, Россия превосходила среднемировое значение составляющее 250%.

Выявление жизненно важных интересов в сфере государственных долгов

Исследование показателей, характеризующих параметры государственного долга

Выявление и изучение системы факторов, определяющих состояние государственной задолженности

Исчисление соотношений параметров государственных долгов с определяющими факторами

Аналитическая оценка состояния государственных долгов

Рис. 1. Алгоритм индикативной оценки состояния государственных долгов

Необходимо отметить и такой показатель, как значение внутренней и внешней задолженности и ее изменение во времени.

Кроме этого, весьма важным представляется такой показатель, как длительность заимствования (краткосрочная, среднесрочная и долгосрочная составляющие долга), в частности, соотношение между собой различных составляющих и динамика их изменения во времени.

Внутренний долг России имеет преимущественно краткосрочный характер (более 2/3 долга составляют обязательства сроком от одного года до трех лет). Это отрицательно сказывается на эффективности национальной денежно-кредитной политики, так как при этом не работает такой ее важнейший инструмент, как операции на открытом рынке и повышается риск роста нестабильности всей финансовой системы.

Чтобы внутренний государственный долг был удлинен по срокам, должна понижаться инфляция, а вслед за ней и процентные ставки. В России в 2003-2004 гг. инфляция была сокращена до 9-12%, что создало предпосылки для улучшения структуры внутреннего долга: за счет увеличения доли среднесрочных и, что еще более важно, долгосрочных государственных ценных бумаг, т.е. обеспечение сокращения краткосрочной составляющей государственного долга.

Также важным показателем служит значение компоненты государственной задолженности: одно-, двух- или многосторонняя.

Не менее важны и показатели процентов, под которые выдаются кредиты. В частности, большинство еврооблигаций и часть ОВВЗ котируются значитель-

но выше своего номинала в связи с высоким купонным доходом, установленным по обязательствам Российской Федерации при их выпуске.

Немаловажным является и наличие льготной компоненты государственной задолженности, в частности ее значение, а также соотношение с другими частями долга и период длительности распространения.

В качестве одного из показателей, определяющих состояние государственных долгов, целесообразно использовать величину емкости долгового рынка, а также его возможную ликвидность. Так, объем внутреннего долга (по фактическому состоянию и рассчитанный исходя из потенциального спроса и предложения на государственные ценные бумаги) возрастал до 1000 млрд руб. (6,7% к ВВП) на начало 2005 г. и до 1200 млрд руб. (7,3% к ВВП) на начало 2006 г.

Объем привлечения средств с этого рынка в 2004 г. составил 260 млрд руб., что обеспечило чистое сальдо в сумме 87 млрд руб., а в 2005 г. - 290 млрд руб. и 110 млрд руб. соответственно.

Целесообразно использовать и такой показатель, как величина доходности различных финансовых инструментов (ценные бумаги, кредиты и займы), особенно в их соотношении и динамике.

Кроме этого мы выделяем и такой показатель, определяющий состояние государственной задолженности, как доля связанных кредитов в общем размере задолженности. Прежде всего речь идет о преобладании в структуре долга нерыночных долговых инструментов и обязательств.

В настоящее время долг Российской Федерации в рыночной форме представлен облигациями государственных внешних заимствований (еврооблигациями) со сроками погашения с 2003 по 2030 г., а также облигациями внутреннего валютного займа со сроком погашения 2003-2011 гг.

Выпуск еврооблигаций со сроками погашения 2010 и 2030 гг. был связан с урегулированием задолженности бывшего СССР Лондонскому клубу кредиторов и коммерческой задолженности бывшего СССР, а ОВГВЗ третьей, четвертой, пятой и восьмой серий - урегулированием внутреннего валютного долга бывшего СССР.

Текущее состояние внешнего долга Российской Федерации в ценных бумагах характеризуется резким ростом котировок российских обязательств в период

2000-2002 гг. и соответственно сокращением доходности облигаций к погашению, а также существенным сужением «спредов» (превышения доходности к погашению российских еврооблигаций в сравнении с аналогичными показателями для казначейских векселей США со сравнимыми сроками погашения), которые сократились с 1000-2000%-ных пунктов в начале 2000 г. до 250-500 пунктов на начало 2003 г.

В настоящее время уровень «спредов» Российской Федерации ниже уровня таких стран, как Бразилия и Турция, и вплотную приближается к уровню «спредов» стран с низким инвестиционным рейтингом.

Модификация заемной политики Российской Федерации предполагает перенос акцента в привлечении внешних финансовых ресурсов на заимствования в форме облигационных займов. Начиная с 2005 г. целесообразно планомерно увеличивать объемы рефинансирования государственного долга за счет размещения новых европейских облигационных займов с одновременной диверсификацией предлагаемых инвесторам финансовых инструментов по срокам погашения, валютам и номинированным формам расчета купонного дохода.

Для определения сложившегося состояния государственной задолженности в настоящее время пользуются несколькими стандартными факторами, в частности, предложенными Мировым банком и дополненными автором. Так, наиболее значимым фактором является величина ВВП и его изменение с течением времени.

Основной опасностью, связанной с дальнейшим наращиванием российского государственного внешнего долга, является вероятная будущая нагрузка на бюджет и экспортоориентированный сектор национальной экономики, а также возникающее текущее инфляционное давление, связанное с эмиссией национальных денег, замещающих иностранные.

Согласно имеющемуся графику выплат по государственному внешнему долгу России объемы ежегодных платежей в пользу иностранных кредиторов в

2001-2010 гг. составят от 14 до 20 млрд долл. Даже при благоприятной динамике национальной экономики и увеличении реального курса рубля для этого потребуется не менее 4-6% ВВП России. Именно в таких масштабах оцениваются социально-экономические потери в виде сокращения национального дохода и внутреннего потребления товаров и услуг.

Следующим существенным фактором является объем экспорта товаров и услуг, осуществляемый той или иной страной как в течение одного года, так и за более длительный промежуток времени. Однако важен не только экспорт, но и импорт товаров и услуг. Кроме этого, нужна и тщательная координация долговой политики государства с национальной политикой в области управления золотовалютными резервами, золотым запасом государства и процентной политикой Банка России.

Существенным представляется оценка источников финансирования оплаты государственной задолженности (бюджет, золотовалютные резервы или новые заимствования), а также их соотношение между собой.

Широко применяется и такой фактор, определяющий на состояние государственной задолженности, как численность жителей страны-должника.

Для установления величины тяжести (эффективности) государственного долга рассмотренные выше факторы необходимо соотнести с базовыми показателями государственной задолженности.

В последние годы в мировой практике стали активно применяться индексы, увязывающие государственный внешний долг с динамикой внутренних инвестиций, а также с показателями, характеризующими состояние государственного (или муниципального) бюджета, среди которых выделяется показатель бюджетного дефицита (профицита).

Важен также показатель золотовалютных резервов в сопоставлении с величиной внешнего государственного долга, а также с расходами по его обслуживанию.

В связи с этим некоторые опасения внушает наметившаяся на мировых валютных рынках тенденция роста курса евро по отношению к доллару. Так, девальвация американской валюты обесценивает российские золотовалютные резервы (около 90% которых хранится в долларах США) и утяжеляет государственный внешний долг (примерно 60% внешнего долга России номинировано в евро). В частности, в результате укрепления курса евро по отношению к доллару на один цент расходы на обслуживание государственного внешнего российского долга увеличиваются примерно на 100 млн долл.

У платежного баланса взаимодействие с долговым циклом имеет следующий характер: на смену дополнительным валютным поступлениям приходит период расплаты по ранее полученному государственному долгу. Здесь наблюдается весьма высокая степень взаимодействия, поскольку именно сальдо по текущим статьям платежного баланса может выступать основным ограничителем во внешних заимствованиях и управлении инвалютным долгом, а при определенных обстоятельствах даже диктовать необходимость отсрочки государственных долговых платежей.

Так как процентные ставки являются одним из основных рычагов эффективного проведения национальной денежно-кредитной политики, то связь внешнего и внутреннего государственного долга, а также их динамика становится очевидной.

Также весьма важным представляется соотношение государственной задолженности с числом жителей страны: в разных странах в расчете на душу населения государственный долг имеет разные показатели. В частности, самым значительным долгом на душу населения обладает Швеция (порядка 7000 долл. на человека), далее Аргентина (4138 долл.), Нидерланды (3000 долл.), Венгрия (2839 долл.), Германия и США (по 2700 долл.). Обращает на себя внимание и то, что на душу населения долг России значительно меньше аналогичного показателя Аргентины, Венгрии или Мексики. Таким образом, судя по данному показателю, бремя внешнего долга для России не является чем-то исключительным.

В настоящее время продолжает расти дисбаланс между общим объемом юридически привлеченных, но еще не использованных кредитов (около 6 млрд долл.) и суммами их ежегодного расходования, разрешенными в рамках соответствующих законов о федеральных бюджетах.

Определенный интерес представляет соотношение объемов уже имеющегося долга к объему намечаемых заимствований.

Нами был разработан категорийный аппарат, позволяющий дать количественную оценку степени сложившихся угроз и опасностей для национальных интересов, основанный на их дифференциации от незначительных по масштабам воздействия к более значимым и от состояния возможного (потенциального) к свершившемуся.

Так, в настоящее время теория национальной безопасности дифференцирует угрозы состоянию защищенности главным образом по степени их сформированное™ на потенциальные, реальные и реализуемые.

Представляется целесообразным дальнейшая детализация этой категории по мере нарастания (усиления) явления (процесса), что в исследованиях связанных с долговой тематикой послужит конкретной мерой оценки того или иного состояния.

Мерилом подобной дифференциации должна выступать сложившаяся степень реализации угрозы (опасности) для жизненно важных национальных интересов.

Менее значимым в описании опасности является категория «вызов». Вызов понимается как действие, обозначающее приглашение (вызываю добровольцев), зачастую в обязательно-угрожающей форме (вызов на поединок). Таким образом, вызов означает начинающуюся угрозу или опасность.

Второй по нарастанию степени опасности для национальных интересов категорией является категория «угроза», т.е. намерение нанести какой-нибудь вред общественным или личным интересам.

Наиболее значимой категорией представляется «опасность», т.е. возможность нанесения существенного вреда. Следовательно, данная категория отражает степень возможной угрозы национальным интересам как уже более сложившееся (реальное), значимое состояние.

Еще одной категорией, описывающей степень реализации угроз, является «кризис». Данное слово происходит от греческого «к^Б» - поворотный пункт или исход, т.е. им может быть описано переходное состояние, предшествующее резкому перелому в течение какого-либо процесса. Таким образом, категория «кризис» в теории национальной безопасности описывает уже вполне проявившиеся угрозы национальным интересам, к тому же приводящие к трудно поправимым последствиям.

Завершает описание степени угроз национальным интересам категория «катастрофа» (от греч. ШсягторМ - переворот, поворотный момент дела), т.е. событие с несчастными, трагическими последствиями.

На основе экспертного подхода и в соответствии с внутренним содержанием и наполнением придадим выявленным категориям количественную характеристику (рис. 2).

Интегральный анализ полученной зависимости показывает четко выраженную тенденцию к увеличению наклона действия той или иной категории от «вызова» (действующего неограниченно долго) - к «катастрофе» (имеющей ограниченный период действия).

В оценке национальной экономической безопасности весьма важны пороговые значения, представляющие собой предельные величины, несоблюдение значений которых препятствует нормальному ходу развития различных элементов воспроизводства, а также приводит к формированию негативных, разрушительных тенденций в области экономики. Их необходимо соотносить с реальными и идеальными значениями.

Однако пока нет однозначного ответа на вопрос о том, какими должны быть эти пороговые значения. В частности, мировая практика показывает, что даже при существенном несоблюдении пороговых значений экономика некоторых стран стабильно развивается, причем темпами, превосходящими те страны, где эти пороговые значения соблюдаются гораздо жестче.

Определенные ориентиры в решении этой проблемы имеются. Так, источники погашения долга (или, другими словами, обеспеченность погашения основной суммы государственного долга) наилучшим образом характеризуются размером валового внутреннего продукта, объемом экспорта товаров и услуг, а также размером золотовалютных резервов.

Рис. 2. Количественная дифференциация категорий оценки состояния национальных интересов: 1 - угроза; 2 - опасность; 3 - кризис 4 - катастрофа

Кроме этого, для основных соотношений, характеризующих обеспеченность государственного долга с точки зрения его обслуживания и погашения (таких, как размер долга по отношению к ВВП, а также размер процентных платежей к экспорту) существуют эмпирически установленные предельные значения, при достижении которых уже можно говорить о наличии существенного риска неисполнения государством ранее принятых финансовых обязательств.

Для практической оценки мировым сообществом была принята следующая величина пороговых значений: абсолютный объем ВВП в целом должен составлять 75% от среднего показателя по странам «большой семерки», а на душу населения - 50% от среднего по «семерке» и 100% - от среднемирового показателя ВВП.

Данные показатели говорят о том, что Россия только тогда сможет выполнять свои долговые обязательства, когда темпы роста ее ВВП составят не менее 4-5 % в год. На самом деле такие темпы роста могут обеспечить абсолютный прирост ВВП в размере 7-9 млрд долл. (в пересчете по курсу 28 руб. за 1 долл.).

В связи с этим наиболее важным показателем для обслуживания государственного долга служит доходная часть бюджета. В частности, текущий уровень внешнего государственного долга (как основной критерий платежеспособности страны) не должен значительно превышать максимально возможный объем выплат. А это означает, что величина первичного профицита государственного бюджета обязательно должна покрывать разницу между темпами прироста задолженности и реальным ростом ВВП.

При росте доходов бюджета не менее 15-20% в год (например, 3,5-5 млрд долл. в 1999 г.) могут быть значительно улучшены существующие условия обслуживания государственного внешнего долга.

Таким образом, к условным границам опасного состояния государственного внешнего долга принято относить превышение суммы долга на 50% ВВП, превышение обязательств по обслуживанию внешнего долга (включая погашение) на 30% и превышение процентных выплат 20% экспорта. При выходе за эти границы страна (по крайней мере, если она относится к категории развивающихся) не имеет шансов получить кредитный рейтинг, позволяющий заимствовать под менее чем 10% годовых.

Возможность погашения государственного долга зависит от трех основных факторов: масштабов роста национального производства и доходов бюджета (в том числе и доходности еврооблигаций), темпов роста экспорта, обеспечения устойчивого активного сальдо торгового и платежного балансов и накопления золотовалютных резервов.

Однако необходимо учитывать, что для России (как и для других стран с большой территорией) закономерен относительно низкий удельный вес экспорта в национальном продукте. Именно по этой причине, а также из-за неполной еще интеграции в мировую экономику нам в качестве основной базы для индикатора уровня долговой зависимости предпочтение следует отдавать скорее не ВВП, а экспорту.

В связи с этим при оценке экономической стабильности государства имеющийся долг необходимо соотносить с объемами национального экспорта. В действительности именно от объемов экспорта зависит количество поступления валюты в страну, а значит, и изменение возможности по обслуживанию кредитов, номинированных в иностранной валюте.

Здесь границей опасности считается превышение суммы государственного долга по сравнению с экспортом в два раза, а границей повышенной опасности - в три раза.

К тому же соотношение государственного долга и экспорта показывает, насколько сложно той или иной стране аккумулировать валютные средства для обслуживания ее внешнего долга.

Кроме этого, страна не может считаться платежеспособной, если отношение ее государственного долга к объему национального экспорта стремится превысить определенный предел, который (на основании эмпирических исследований) составляет величину порядка 80%.

Если среднее отношение чистой приведенной стоимости внешнего государственного долга к экспорту находится в пределах 200-250%, то страна (по мнению экспертов МВФ) еще способна обслуживать свои долги. При его превышении обычно следует резкое падение к ней доверия участников международного финансового рынка и отток из страны финансового капитала, сопровождаемый повышением процентных ставок, а также значительное наращивание суммы государственного долга с возможным последующим дефолтом.

Гораздо сложнее ситуация с проблемой выплаты процентов по государственному долгу. Так, источники выплаты процентов (обеспечение обслуживания государственного долга) определяются, прежде всего, такими показателями, как налоговые доходы бюджета, а также значениями экспорта товаров и услуг. Здесь границей опасности считается отношение процентных платежей к экспорту 15-20%, а границей повышенной опасности - 25-30%.

Однако различные показатели в неодинаковой степени пригодны для научного анализа сбалансированности обслуживания внешнего и внутреннего долга, поэтому требуется дифференцированный подход к оценке внешней и внутренней составляющих государственного долга.

Так, применительно к оценке обеспеченности государственного внешнего долга наиболее часто используются следующие показатели:

Соотношение размера внешнего долга и объема экспорта товаров и услуг;

Соотношение размера внешнего долга и валового внутреннего продукта;

Соотношение размера платежей в порядке обслуживания долга и объема экспорта товаров и услуг.

При оценке обеспеченности государственного внутреннего долга на первое место наряду с показателем валового внутреннего продукта ставят уровень монетизации национальной экономики и доходы бюджета.

Для оценки размера муниципального долга эти показатели тоже требуют некоторого уточнения. Так, вместо валового внутреннего продукта необходимо использовать показатель муниципального (или регионального - применительно к долгу субъекта федерации) валового продукта. Вместо показателя объема экспорта товаров и услуг используют показатель стоимости валютной выручки, поступающей на территорию данного муниципального образования (или субъекта федерации). Вместо показателя уровня монетизации целесообразно использовать показатель денежной массы, обращающейся на территории муниципального образования (или субъекта федерации). Показателем валютных резервов на данном уровне можно не пользоваться.

Кроме этого, требуется дифференцированный подход и к характеристике тяжести государственного долга, определяемый длительностью оцениваемого

промежутка времени. В частности, основными критериями приемлемости уровня государственного долга в долгосрочной перспективе являются показатели соотношений долга и ВВП (например, в Маастрихте для стран ЕС принят рубеж в 60%), долга и экспорта, долга и налоговых поступлений.

В краткосрочной перспективе необходимо руководствоваться графиком выплат по государственным долгам, состоящим из погашения собственно долга и накопленных процентов. Суммы погашения задолженности по годам должны быть более или менее равномерными и не являться чрезмерными для национального бюджета и государства в целом, т.е. находиться в пределах 25% от экспорта и доходов бюджета (однако возможна их определенная корреляция с экономическими циклами или мировой конъюнктурой цен на сырьевые и другие товары).

В результате мы имеем возможность сравнения пороговых значений с фактическим состоянием в России:

Пороговый объем внутреннего долга в процентах к ВВП - 30% (сейчас в России примерно 17% ВВП);

Пороговый объем внешнего долга в процентах к ВВП - 25% (сейчас примерно 19,1% ВВП);

Дефицит бюджета в процентах к ВВП - до 5% (на данный момент наблюдается устойчивый профицит -2% от ВВП);

Пороговое значение объема иностранной валюты в наличной форме к объему наличных рублей - 25% (более 100% на сегодняшний день);

Пороговое значение денежной массы в процентах к ВВП - 50% (порядка 40% на данный момент).

Анализ перечисленных факторов показывает, что наибольшую угрозу экономической безопасности России в настоящий момент представляет объем денежной массы в соотношении с государственным внешним долгом. В частности, в России сохраняется крайне низкая монетизация национальной экономики, в то время как в промышленно развитых странах этот показатель нередко превышает 100%.

ЛИТЕРАТУРА

1. Вавилов А. Государственный долг: уроки кризиса и принципы управления. - М.: Городец-Издат, 2001.

2. Шохин А.Н. Внешний долг России. М., 1997.

3. Илларионов А.Н. Критерии экономической безопасности // Вопросы экономики. - 1998,-№ 10.

4. Возжеииков А.В., Прохожее А.А. Система жизненно важных интересов Российской Федерации: сущность, содержание, классификация, механизм согласования. - М.: РАГС, 1998.

5. Общая теория национальной безопасности / Под ред. А.А. Прохожева. - М.: РАГС, 2002.

6. Воробьёв А.Е., Морозов В.М., Чекушина Т.В. Государственные долги и национальная экономическая безопасность России. - М.: Природа, 2005.

7. Воробьёв А.Е., Чекушина Е.В., Мороз А.В. Минерально-сырьевая безопасность: проблемы и перспективы // Материалы докладов VII Международной конференции «Новые идеи в науках о земле». 2005. Т.4.

8. Воробьёв А.Е., Балыхин Г.А., Нифадьев В.И., Чекушина Т.В. Научно-методологическое обоснование национальной безопасности в сфере государственных долгов. - Бишкек: Изд-во КРСУ, 2005.

9. Корнилов М.Я. Экономическая безопасность. - М.: РАГС, 2005.

10. Воробьёв А.Е., Балыхин Г.А., Комащенко В.И. Национальная минерально-сырьевая безопасность России: современные проблемы и перспективы. Часть 1. - М.: МИИР, 2005.

PUBLIC DEBT AND ECONOMIC SAFETY OF RUSSIA T.V. Chekushina

Institute of complex exploitation of Mineral resource Russian Academy of Science Kryukov sky tup. 4, 111020 Moscow, Russia

The problem of a public debt and economic safety of Russia is investigated. The algorithm indicative estimations of a condition of public debts is resulted. The quantitative differentiation of categories of an estimation of a condition of national interests is described.

Чекушина Татьяна Владимировна, кандидат технических наук, старший научный сотрудник Института проблем комплексного освоения недр РАН. Автор более 200 публикаций в области добычи и переработки полезных ископаемых, геоэкологии и экономики.

Введение

Глава 1. Теоретические аспекты внутреннего и внешнего долга РФ и его влияния на экономическую безопасность

1 Внутренний долг России

2 Внешний долг России

3Характеристика экономической безопасности применительно к внешнему и внутреннему долгу

Выводы по главе 1

Глава 2.Анализ современного состояния внутреннего и внешнего долга России

1 Анализ современного состояния внутреннего долга России, его проблем и влияния на экономическую безопасность

2 Анализ современного состояния внешнего долга России, его проблем и влияния на экономическую безопасность

Выводы по главе 2

Глава 3.Пути решения проблемных аспектов внутреннего и внешнего долга России

1 Пути решения проблем внутреннего долга и совершенствования в управлении им

Выводы по главе 3

Заключение

Список использованной литературы

Введение

В современных условиях исполнительной власти для покрытия огромных государственных расходов не хватает налоговых поступлений, а денежная эмиссия ведет к инфляции. Отказ Правительства от использования на эти цели кредитов Центрального банка РФ привел к тому, что их место заняли займы внутри страны и за рубежом. В результате резкого увеличения дефицита бюджета и растущих заимствований существенно возрос государственный долг России, как внутренний, так и внешний, поэтому тема курсовой работы: «Внутренний и внешний долг России и его влияние на экономическую безопасность», привлекла мое внимание.

Страны, проводя экономические преобразования, всегда прибегают к внешним заимствованиям, поэтому проблемы, связанные с управлением внешним и внутренним государственным долгом, его регулированием, с выбором правильной долговой политики сегодня очень актуальны. Несмотря на то, что за последние годы ситуация на рынке государственных заимствований в России очень изменилась, и в лучшую сторону, не стоит забывать о том, что любой неверный шаг может привести к серьезным проблемам в будущем. Правильно оценить ситуацию возможно только лишь зная все особенности государственного долга, его управления и изучив накопленный опыт.

Теоретическое значение данной темы курсовой работы для экономики состоит в том, что величина внешнего и внутреннего государственного долга России (особенно в отношении к ВВП) является важным показателем экономики страны, так как обслуживание государственного долга требует средств из бюджета и тем самым диктует необходимость сокращения расходов, как правило, на социальные нужды, что отражается на жизненном уровне населения. Поэтому грамотное управление размерами и структурой внутреннего и внешнего государственного долга важная социально-экономическая задача, требующая хорошего теоретического обоснования.

Практическое значение данной темы для экономики состоит в том, что анализ современного состояния внешнего и внутреннего долга России и определение уровня его влияния на состояние финансовой системы, денежного обращения и экономической безопасности страны делают дальнейшее исследование темы необходимым и своевременным для выявления лучших путей решения возникших экономических проблемных аспектов.

Целью данной курсовой работы является выявление значения внутреннего и внешнего долга России и его влияния на экономическую безопасность, анализ и определение проблем, связанных с его функционированием в современной России, и путей их решения.

Для достижения поставленной цели, были определены следующие задачи:

Изучить, проанализировать и обобщить литературу по теме работы;

Раскрыть роль и значение внутреннего и внешнего долга РФ;

Охарактеризовать экономическую безопасность, применительно к государственному долгу;

Проанализировать современное состояние внутреннего и внешнего долга России, его проблем и влияния на экономическую безопасность;

Предложить и рассмотреть пути решения проблемных аспектов данного вопроса темы.

Глава 1. Теоретические аспекты внутреннего и внешнего долга РФ и его влияние на экономическую безопасность

Проблема долговой зависимости государства и, прежде всего перед иностранными кредиторами, во все времена имелабольшое значение, поскольку полная реализация суверенитета государства возможна лишь при определенной экономической его независимости. Поэтому, прежде всего, необходимо рассмотреть понятие «государственный долг».

Государственный долг - неизбежное порождение дефицита бюджета, причины которого связаны со спадом производства, с ростом предельных издержек, необеспеченной эмиссией денег, возрастанием затрат по финансированию военно-промышленного комплекса, ростом объемов теневой экономики, непроизводственных расходов, потерь, хищений и т.д.

В научной литературе под государственным долгом понимаются обязательства, возникающие из государственных заимствований, принятых на себя Российской Федерацией, гарантий или поручительств по обязательствам третьих лиц, другие обязательства, а также принятые на себя Российской Федерацией, обязательства третьих лиц.

Государственный долг подразделяется на внутренний и внешний. Рассмотрим их подробнее.

1.1 Внутренний долг России

.1.1 Понятие и значение внутреннего государственного долга РФ

Внутренний государственный долг представляет собой величину задолженности своим гражданам и предприятиям. Он существует в виде суммы выпущенных и непогашенных долговых обязательств.

В Бюджетном кодексе РФ дается более узкое понятие - внутренним государственным долгом признаются обязательства, возникающие в валюте Российской Федерации.

В объем государственного внутреннего долга России включаются:

Основная номинальная сумма долга по государственным ценным бумагам;

Объем основного долга по кредитам, полученным Россией;

Объем основного долга по бюджетным ссудам и бюджетным кредитам, полученным Россией от бюджетов других уровней;

Объем обязательств по государственным гарантиям, предоставленным РФ.

Долговые обязательства Российской Федерации погашаются в сроки, которые определяются конкретными условиями займа и не могут превышать 30 лет.

Изменение условий выпущенного в обращение государственного займа, в том числе, сроков выплаты и размера процентных платежей, срока обращения, не допускается.

Выплата доходов по займам и их погашение являются одной из главных статей бюджетных расходов. В условиях, когда государственный долг достигает такого уровня, при котором страна не в состоянии своевременно выполнять свои долговые обязательства, правительство вынуждено прибегать к их консолидации, т.е. изменению условий займа, связанное с изменением сроков погашения, когда краткосрочные обязательства консолидируются в долгосрочные и среднесрочные, или конверсии - уменьшению размеров выплачиваемых процентов по займу или превращение его в долгосрочные иностранные инвестиции.

Основная цель выпуска займов в сегодняшней России - это покрытие дефицита бюджета и рефинансирование предыдущих займов. Это означает, что на ту сумму задолженности, которая должна быть погашена в данном году, осуществляется выпуск новых займов. Рост государственных расходов влечет за собой увеличение займов и долга, поэтому государственный внутренний долг тесно связан с государственным бюджетом как фактом своего происхождения.

Обобщая изложенное, можно дать краткое определение внутреннего государственного долга - это общая сумма всех выпущенных, но еще не погашенных государственных займов и не выплаченных по ним процентов.

Если пользоваться более «сухими» терминами, внутренний долг по одной из классификаций - это способ пополнения государственной казны за счет займа средств у населения и юридических лиц, зарегистрированных на территории государства, и платящих налоги в казну данного государства, под государственные гарантии путем выпуска государственных ценных бумаг.

Государственный внутренний долг обеспечивается активами, находящимися в распоряжении Правительства РФ.

Обслуживание государственного внутреннего долга РФ производится Банком России и его учреждениями, если иное не предусмотрено Правительством РФ, путем осуществления операций по размещению долговых обязательств России, их погашению и выплате доходов в виде процентов по ним или в иной форме.

1.1.2 Формы и виды внутреннего долга РФ

В России определены следующие формы внутреннего долга:

- государственные займы, осуществленные путем выпуска ценных бумаг от имени РФ;

- договоры о предоставлении РФ государственных гарантий;

- договоры и соглашения о получении РФ бюджетных ссуд и бюджетных кредитов от бюджетов других уровней бюджетной системы РФ;

- соглашения и договоры, заключенные от имени Российской Федерации, о пролонгации и реструктуризации долговых обязательств Российской Федерации прошлых лет.

Можно условно определить следующие виды внутренних долговых обязательств: рыночные, существующие в форме эмиссионных ценных бумаг, и нерыночные, возникшие по итогам исполнения федерального бюджета и выпущенные в счет финансирования образовавшейся задолженности. К рыночным внутренним долговым обязательствам России сегодня можно отнести:

Øгосударственные краткосрочные облигации (ГКО) - именная бескупонная государственная ценная бумага, выпускается в бездокументальной форме, их выпуск оформляется глобальным сертификатом, хранящимся в Банке России;

Øоблигации федеральных займов с переменным купоном (ОФЗ-ПК), с постоянным купонным доходом (ОФЗ-ПД), с фиксированным купоном (ОФЗ-ФК) - первые среднесрочные це

Краткое описание

Радикальное реформирование экономики России в целях ее перехода к рынку, начатое после 1991 г., вызвало в ней сложные и противоречивые явления. С одной стороны, проделаны реальные шаги в направлении становления рыночных отношений в экономике, формирования цивилизованных финансовых институтов и т.п. С другой стороны, еще более отчетливо проявились негативные последствия, вызванные ошибками и стратегическими просчетами реформаторов. В первую очередь следует выделить появление значительного числа угроз экономике (спад производства, нарушение инвестиционных процессов, высокую инфляцию, финансовую нестабильность и т.д.) и социальной сфере (падение уровня жизни большей части населения, безработицу, кризис демографической сферы и др.) страны, последствия которых в ряде случаев носили катастрофический характер.

Введение 3

1. Экономическая безопасность как ключевая составляющая национальной безопасности страны 5

2. Влияние внешнего и внутреннего долга на экономическую безопасность страны 11

Заключение 20

Список использованных источников 22

Вложенные файлы: 1 файл

2. Влияние внешнего и внутреннего долга на экономическую безопасность страны

Государственный долг – общая сумма задолженности государства отечественным и иностранным кредиторам по непогашенным займам и невыплаченным процентам по ним. Государственный долг возникает вследствие превышения государственных расходов над доходами от налогообложения и других поступлений (бюджетный дефицит). Этот разрыв может возникать как следствие единичного события (например, финансирование ведения войны) или же отражать осуществление правительством стимулирующей (экспансионистской) фискальной политики.

Практически все страны мира прибегают к государственным займам как одному из механизмов осуществления экономической политики, поскольку большинство из них имеют дефицитные бюджеты и испытывают нехватку собственных средств для внутренних инвестиций, проведения социально-экономических реформ, а также погашения долговых обязательств по внешним заимствованиям.

Научные представления о государственном долге во многом связаны с учением Дж. М. Кейнса, который, изучая взаимозависимости между бюджетным дефицитом, государственными расходами, совокупным спросом, частными сбережениями и безработицей, предлагал осуществлять политику дефицитного финансирования. Кейнс исходил из двойственной природы государственного долга. С одной стороны, государственный долг ложится дополнительным бременем на экономику, ибо чтобы погасить задолженность, страна вынуждена будет либо увеличить налоговое бремя, либо уменьшить расходную часть бюджета. С другой стороны, государственный долг расширяет внутренний спрос на товары и услуги, тем самым способствует экономическому росту, т. е. он выступает эффективным инструментом государственного регулирования экономики. Аналогичное влияние государственный долг оказывает и на экономическую безопасность страны: с одной стороны, он выступает экономической угрозой, а с другой - наоборот, способствует обеспечению безопасности общества и человека.

Следовательно, государственный долг оказывает как стабилизирующее, так и дестабилизирующее воздействие на уровень и качество жизни человеческой личности и ее развитие, на экономический рост.

С учетом сферы размещения займов государственный долг подразделяется на внешний и внутренний. По срокам погашения различают государственный долг капитальный (задолженность, по которой срок платежа не наступил) и текущий (срок уплаты наступает в данном или ближайшем бюджетном году).

Кредиторами государства могут быть отечественные кредиторы, зарубежные государственные и частные организации, а также межгосударственные финансовые организации (МВФ, МБРР, ЕБРР и др.).

Государственный долг может быть оформлен в виде государственных ценных бумаг (казначейские векселя, средне- и долгосрочные государственные обязательства, государственные облигации, гарантии федерального казначейства, нерыночные бумаги) или записи на бухгалтерских счетах (кредиты эмиссионного банка, иногда частных кредитных институтов).

В Великобритании государственный долг оформляется в виде краткосрочных казначейских векселей и долгосрочных облигаций, а также национальных сберегательных сертификатов. Процент по государственному долгу выплачивается из текущих бюджетных поступлений. В США в общей сумме государственного долга преобладают займы центрального правительства. Однако в последние годы опережающими темпами растут займы местных органов власти, что связано с расширением их хозяйственной самостоятельности.

Увеличение государственной задолженности служит вторым после налогов источником финансирования правительственных расходов. Основными причинами государственного долга являются:

Дефицит финансовых средств в бюджете, обусловленный чрезвычайными обстоятельствами (войны, локальные конфликты, террористические акты, техногенные катастрофы, крупные стихийные бедствия и т. д.);

Следствие экономической политики государства;

Кризисные явления в экономике (неэффективность экономической инфраструктуры, финансово-кредитных связей, денежно-кредитной, банковской и бюджетно-налоговой политики);

Крупные государственные инвестиции в развитие экономики. В этом случае бюджетный дефицит выступает не как кризисное течение общественных процессов, а как государственное регулирование экономической ситуации, желание создать предпосылки для сдвигов в структуре общественного производства.

При обсуждении государственного долга нередко возникают проблемы, когда государства не могут обслуживать свой долг и они начинают вести переговоры с кредиторами о возможных путях урегулирования или реструктуризации (пересмотра условий обслуживания долга - процент, сумма, сроки начала возврата). При реструктуризации могут использоваться следующие схемы.

1. Списание долга, предполагающее, что в данной стране сложилась безнадежная финансовая и долгосрочная экономическая ситуация. Согласно правилам Парижского клуба кредиторов, списание долгов, в том числе частных, используется лишь применительно к беднейшим странам.

2. Выкуп долга - разрешение заемщику самостоятельно выкупить собственную задолженность на открытом рынке со скидкой с номинальной цены в пользу должника.

3. Конверсия - превращение долга в новые обязательства, учитывающие текущее или будущее положение заемщика, по которым не выплачиваются проценты. Конверсия государственных долговых обязательств осуществляется в следующем виде:

Обмен долга на акции (на собственность);

Обмен долга на долг - превращение существующего долга в новые, уменьшенные суммы долга либо иные сроки его выплаты;

Обмен долга на налоги - обмен компаниями - держателями внешнего долга долговых обязательств страны-должника на льготы по уплате налогов на производимые ими инвестиции на ее территории по выгодному для компаний курсу;

Обмен долга на ресурсы на цели развития - обмен на основе выкупа долга или пожертвований. Международные благотворительные организации или правительства развитых стран выкупают со скидкой коммерческие долги на вторичном рынке и затем переводят их в обязательства, подлежащие оплате в местной валюте либо по номиналу, либо со скидкой менее высокой, чем на вторичном рынке;

Обмен долга на экспорт (долг на товар) - погашение страной-должником своей задолженности посредством продажи товара по установленной цене;

Секьюритизация - выпуск новых ценных бумаг (акций или долговых обязательств), подтверждающих право на собственность или обязательства должника. Под секъюритизацией понимается переоформление существующей государственной задолженности в новые рыночные долговые инструменты (ценные бумаги). Секьюритизация считается наиболее рыночной формой урегулирования долга6.

Внешний долг присущ экономике всех развитых стран и включает в себя два основных элемента:

Государственный, т.е. заимствования государства под его гарантии;

Корпоративный (частный) - долги частных банков, предприятий и т.д., т.е. в основном предпринимательский сектор национальной экономики. В этой части внешнего долга государство гарантом не является или является в очень ограниченных масштабах.

Для государственного регулирования экономики первостепенное значение имеет государственный внешний долг, так как государство несет по нему обязательства и тратит бюджетные средства на его обслуживание (закрытие основной суммы долга и выплата процентов, а иногда и штрафных санкций за просрочку платежей). Начиная с определенных значений государственного внешнего долга, обслуживание его становится затруднительным, а в ряде случаев (при неблагоприятной ситуации в экономике и высоком значении внешнего долга) - невозможным в полном объеме взятых обязательств. Поэтому основа государственной политики в области внешних заимствований - недопущение таких уровней внешнего долга, при которых начинают складываться неблагоприятные ситуации.

Что касается частного внешнего долга, то, казалось бы, для государства он проблем не представляет, а является проблемой сугубо частных негосударственных компаний. Однако на самом деле это не так. Как правило, большая часть частного внешнего долга лежит на крупнейших отечественных банках и предприятиях, которые являются экономообразующими. Именно от успешности работы этих структур зависит состояние экономики и социальной сферы страны, поэтому в случае возникновения у них проблем, связанных с высоким уровнем внешнего долга, пострадает вся экономическая система страны. Как следствие, в критических ситуациях государство может стать заложником большого внешнего долга частных компаний и зачастую вынуждено вмешиваться, принимая на себя часть обязательств по обслуживанию долга или выступая в качестве гаранта перед кредиторами.

Таким образом, для экономики государства опасность представляет высокий уровень как государственного, так и корпоративного внешнего долга. Следовательно, анализ рассматриваемой угрозы целесообразно проводить на основании общего объема внешнего долга, включающего обе составляющие. Динамика изменения внешнего долга страны за период реформирования российской экономики представлена в табл. 1.

Таблица 1.

Внешний долг Российской Федерации в 1995-2009 гг. (на конец периода), млрд. долл.

Показатель |

1-е полугодие 2009 |

||||||||

Внешний долг, всего |

|||||||||

В том числе: |

|||||||||

государственный внешний долг |

|||||||||

органы государственного |

|||||||||

управления |

|||||||||

органы денежно-кредитного |

|||||||||

регулирования |

|||||||||

корпоративный (частный) |

|||||||||

внешний долг |

|||||||||

банки (без участия |

|||||||||

в капитале) |

|||||||||

прочие секторы (без участия |

|||||||||

в капитале) |

Эта угроза имела высокую актуальность в конце 1990-х - начале 2000-х годов и начиная с 2008 г. Причины такой ситуации и структура внешнего долга в рассматриваемые периоды сильно отличаются. В конце 1990-х - начале 2000-х годов очень актуальной была проблема высокого государственного внешнего долга, который был преобладающим в структуре внешнего долга государства (например, на конец 1999 г. его доля составляла 83,6%; в 2000 г. - 80,4%). Более того, в отдельные годы он был сопоставим с российским ВВП, что считается очень высоким уровнем.

Благоприятные внешние условия (прежде всего конъюнктура цен на мировых сырьевых рынках), наблюдавшиеся после 2002 г., позволили российской экономике существенно укрепиться и значительно снизить бремя государственного внешнего долга, выведя его на допустимые уровни. Например, по итогам 2008 г. долг составил 32,8 млрд. долл. (для сравнения в конце 1998 г. государственный внешний долг Российской Федерации был равен 158,4 млрд. долл., т.е. был почти в 5 раз выше уровня 2008 г.). Сравнение данного показателя с ВВП России, произведенным в 2008 г. и равным 41 668 млрд. руб., показывает менее 3% (расчет проводился по курсу 30 руб./долл.), что ничтожно мало.

С другой стороны, в этот же период очень сильно вырос внешний долг российских компаний. В 2000 г. корпоративный внешний долг составлял всего 31,4 млрд. долл., что практически ничем не угрожало экономике страны. К концу 2008 г. долг увеличился до 447,7 млрд. долл., т.е. почти в 15 раз! В первую очередь такой рост был обусловлен более выгодными условиями предоставления кредитов компаниям зарубежными банками по сравнению с российскими в условиях укрепления рубля по отношению к ведущим иностранным валютам. Однако разразившийся финансовый кризис привел к существенному ухудшению финансового состояния российских компаний, что вызвало трудности в обслуживании как внешнего, так и внутренних долгов, поставив перед некоторыми из них реальную угрозу банкротства. Кроме того, заметное ослабление рубля по отношению к ведущим мировым валютам за вторую половину 2008 - начало 2009 г. еще более усугубило и без того сложную ситуацию для ряда российских предприятий, связанную с обслуживанием внешнего долга. Как результат, многие российские предприятия в таких условиях сегодня решают задачи выживания, практически не занимаясь модернизацией и развитием (во многих случаях замораживаются действующие проекты, на реализацию которых уже потрачены значительные объемы капитальных вложений).

Общий объем внешнего долга Российской Федерации на конец 2008 г. составлял 480,5 млрд. долл. (около 35% объема российского ВВП), достигнув достаточно высокого уровня. Добавим к этому существенное снижение международных резервов России, которые являются своеобразным гарантом в регулировании как государственного, так и (в определенной степени) корпоративного внешнего долга. На конец III квартала 2009 г. размер международных резервов России оценивался в 413,4 млрд. долл. По сравнению с началом августа 2008 г. (максимальное значение показателя, составлявшее 596,6 млрд. долл.) они снизились более чем на 180 млрд7.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

Введение

Глава 1. Теоретические аспекты внутреннего и внешнего долга РФ и его влияния на экономическую безопасность

1.1 Внутренний долг России

1.2 Внешний долг России

1.3Характеристика экономической безопасности применительно к внешнему и внутреннему долгу

Выводы по главе 1

Глава 2.Анализ современного состояния внутреннего и внешнего долга России

2.1 Анализ современного состояния внутреннего долга России, его проблем и влияния на экономическую безопасность

2.2 Анализ современного состояния внешнего долга России, его проблем и влияния на экономическую безопасность

Выводы по главе 2

Глава 3.Пути решения проблемных аспектов внутреннего и внешнего долга России

3.1 Пути решения проблем внутреннего долга и совершенствования в управлении им

Выводы по главе 3

Заключение

Список использованной литературы

Введение

В современных условиях исполнительной власти для покрытия огромных государственных расходов не хватает налоговых поступлений, а денежная эмиссия ведет к инфляции. Отказ Правительства от использования на эти цели кредитов Центрального банка РФ привел к тому, что их место заняли займы внутри страны и за рубежом. В результате резкого увеличения дефицита бюджета и растущих заимствований существенно возрос государственный долг России, как внутренний, так и внешний, поэтому тема курсовой работы: «Внутренний и внешний долг России и его влияние на экономическую безопасность», привлекла мое внимание.

Страны, проводя экономические преобразования, всегда прибегают к внешним заимствованиям, поэтому проблемы, связанные с управлением внешним и внутренним государственным долгом, его регулированием, с выбором правильной долговой политики сегодня очень актуальны. Несмотря на то, что за последние годы ситуация на рынке государственных заимствований в России очень изменилась, и в лучшую сторону, не стоит забывать о том, что любой неверный шаг может привести к серьезным проблемам в будущем. Правильно оценить ситуацию возможно только лишь зная все особенности государственного долга, его управления и изучив накопленный опыт.

Теоретическое значение данной темы курсовой работы для экономики состоит в том, что величина внешнего и внутреннего государственного долга России (особенно в отношении к ВВП) является важным показателем экономики страны, так как обслуживание государственного долга требует средств из бюджета и тем самым диктует необходимость сокращения расходов, как правило, на социальные нужды, что отражается на жизненном уровне населения. Поэтому грамотное управление размерами и структурой внутреннего и внешнего государственного долга важная социально-экономическая задача, требующая хорошего теоретического обоснования.

Практическое значение данной темы для экономики состоит в том, что анализ современного состояния внешнего и внутреннего долга России и определение уровня его влияния на состояние финансовой системы, денежного обращения и экономической безопасности страны делают дальнейшее исследование темы необходимым и своевременным для выявления лучших путей решения возникших экономических проблемных аспектов.

Целью данной курсовой работы является выявление значения внутреннего и внешнего долга России и его влияния на экономическую безопасность, анализ и определение проблем, связанных с его функционированием в современной России, и путей их решения.

Для достижения поставленной цели, были определены следующие задачи:

Изучить, проанализировать и обобщить литературу по теме работы;

Раскрыть роль и значение внутреннего и внешнего долга РФ;

Охарактеризовать экономическую безопасность, применительно к государственному долгу;

Проанализировать современное состояние внутреннего и внешнего долга России, его проблем и влияния на экономическую безопасность;

Предложить и рассмотреть пути решения проблемных аспектов данного вопроса темы.

Глава 1 . Теоретические аспекты внутреннего и внешнего долга РФ и его влияни е на экономическую безопасность

Проблема долговой зависимости государства и, прежде всего перед иностранными кредиторами, во все времена имелабольшое значение, поскольку полная реализация суверенитета государства возможна лишь при определенной экономической его независимости. Поэтому, прежде всего, необходимо рассмотреть понятие «государственный долг».

Государственный долг - неизбежное порождение дефицита бюджета, причины которого связаны со спадом производства, с ростом предельных издержек, необеспеченной эмиссией денег, возрастанием затрат по финансированию военно-промышленного комплекса, ростом объемов теневой экономики, непроизводственных расходов, потерь, хищений и т.д. Экономическая теория: учеб. пособие. - М.: РИОР, 2008. - С. 154.

В научной литературе под государственным долгом понимаются обязательства, возникающие из государственных заимствований, принятых на себя Российской Федерацией, гарантий или поручительств по обязательствам третьих лиц, другие обязательства, а также принятые на себя Российской Федерацией, обязательства третьих лиц.

Государственный долг подразделяется на внутренний и внешний. Рассмотрим их подробнее.

1.1 Внутренний долг России

1. 1.1 Понятие и значение внутреннего государственного долга РФ

Внутренний государственный долг представляет собой величину задолженности своим гражданам и предприятиям. Он существует в виде суммы выпущенных и непогашенных долговых обязательств.

В Бюджетном кодексе РФ дается более узкое понятие - внутренним государственным долгом признаются обязательства, возникающие в валюте Российской Федерации.

В объем государственного внутреннего долга России включаются:

Основная номинальная сумма долга по государственным ценным бумагам;

Объем основного долга по кредитам, полученным Россией;

Объем основного долга по бюджетным ссудам и бюджетным кредитам, полученным Россией от бюджетов других уровней;

Объем обязательств по государственным гарантиям, предоставленным РФ.

Долговые обязательства Российской Федерации погашаются в сроки, которые определяются конкретными условиями займа и не могут превышать 30 лет.

Изменение условий выпущенного в обращение государственного займа, в том числе, сроков выплаты и размера процентных платежей, срока обращения, не допускается. Бюджетный кодекс Российской Федерации. Текст с изменениями и дополнениями на 15.02.2008 г.- М., 2008. - с.67- 68.

Выплата доходов по займам и их погашение являются одной из главных статей бюджетных расходов. В условиях, когда государственный долг достигает такого уровня, при котором страна не в состоянии своевременно выполнять свои долговые обязательства, правительство вынуждено прибегать к их консолидации, т.е. изменению условий займа, связанное с изменением сроков погашения, когда краткосрочные обязательства консолидируются в долгосрочные и среднесрочные, или конверсии - уменьшению размеров выплачиваемых процентов по займу или превращение его в долгосрочные иностранные инвестиции.

Основная цель выпуска займов в сегодняшней России -- это покрытие дефицита бюджета и рефинансирование предыдущих займов. Это означает, что на ту сумму задолженности, которая должна быть погашена в данном году, осуществляется выпуск новых займов. Рост государственных расходов влечет за собой увеличение займов и долга, поэтому государственный внутренний долг тесно связан с государственным бюджетом как фактом своего происхождения.

Обобщая изложенное, можно дать краткое определение внутреннего государственного долга - это общая сумма всех выпущенных, но еще не погашенных государственных займов и не выплаченных по ним процентов.

Если пользоваться более «сухими» терминами, внутренний долг по одной из классификаций - это способ пополнения государственной казны за счет займа средств у населения и юридических лиц, зарегистрированных на территории государства, и платящих налоги в казну данного государства, под государственные гарантии путем выпуска государственных ценных бумаг.

Государственный внутренний долг обеспечивается активами, находящимися в распоряжении Правительства РФ.

Обслуживание государственного внутреннего долга РФ производится Банком России и его учреждениями, если иное не предусмотрено Правительством РФ, путем осуществления операций по размещению долговых обязательств России, их погашению и выплате доходов в виде процентов по ним или в иной форме.

1.1.2 Формы и виды внутреннего долга РФ

В России определены следующие формы внутреннего долга:

государственные займы, осуществленные путем выпуска ценных бумаг от имени РФ;

договоры о предоставлении РФ государственных гарантий;

договоры и соглашения о получении РФ бюджетных ссуд и бюджетных кредитов от бюджетов других уровней бюджетной системы РФ;

соглашения и договоры, заключенные от имени Российской Федерации, о пролонгации и реструктуризации долговых обязательств Российской Федерации прошлых лет.

Можно условно определить следующие виды внутренних долговых обязательств: рыночные, существующие в форме эмиссионных ценных бумаг, и нерыночные, возникшие по итогам исполнения федерального бюджета и выпущенные в счет финансирования образовавшейся задолженности. К рыночным внутренним долговым обязательствам России сегодня можно отнести:

Ш государственные краткосрочные облигации (ГКО) - именная бескупонная государственная ценная бумага, выпускается в бездокументальной форме, их выпуск оформляется глобальным сертификатом, хранящимся в Банке России;

Ш облигации федеральных займов с переменным купоном (ОФЗ-ПК), с постоянным купонным доходом (ОФЗ-ПД), с фиксированным купоном (ОФЗ-ФК) - первые среднесрочные ценные бумаги, появившиеся в России;

Ш облигаций федерального займа с амортизацией долга (ОФЗ-АД)- являются именными купонными среднесрочными и долгосрочными государственными ценными бумагами. Одно отличие от ранее выпущенных погашение их номинальной стоимости осуществляется частями в даты, установленные решением об эмиссии отдельного выпуска облигаций.

Ш государственные сберегательные облигации (ГСО) - доступны для физических и юридических лиц, их цель -- привлечение свободных денежных средств населения для покрытия дефицита бюджета.

К нерыночным долговым обязательствам можно отнести: векселя

Министерства финансов, задолженность Центральному банку и пр. Ковалева А.М. Долговые обязательства. М., 2006. - с.24 - 25.

1. 2 Внешний долг России

Внешний государственный долг - задолженность гражданам и организациям иностранных государств. Это наиболее тяжелый долг, поскольку по нему государство связано рядом целевых обязательств, с одной стороны, а с другой - в его уплату приходится рассчитываться ценными товарами и платить большие проценты. Надо помнить также, что кредитор ставит обычно определенные условия, после выполнения которых и предоставляется кредит. В некоторых развивающихся странах ежегодные обязательства выплат по займам превышают все поступления от внешнеэкономической деятельности.

Величина государственного долга в национальной части внешней задолженности зависит от динамики обменного курса. Если в период между датами определения величин задолженности обменный курс изменился, то переоценка суммы внешнего долга, выраженного в иностранной валюте, в рубли служит одним из факторов изменения общей величины государственного долга. Это особенно важно в связи с тем, что структурно государственный внешний долг складывается из двух частей: основной долг (капитальный) и непогашенный долг (текущий), включающий кроме основного еще и проценты на долговые суммы.

Государственный внешний долг РФ (включая обязательства бывшего СССР, принятые РФ) складывается из:

· задолженности странам - участницам Парижского клуба;

· задолженности странам, не вошедшим в Парижский клуб;

· задолженности по кредитам иностранных коммерческих банков и фирм;

· задолженности перед международными финансовыми организациями;

· задолженности бывшим странам СЭВ (Совета экономической взаимопомощи);

· еврооблигационных займов (Еврооблигации - это среднесрочные или долгосрочные ценные бумаги, эмитированные в валюте, отличной от национальной денежной единицы эмитента, имеющие средне- или долгосрочное обращение на территории иностранных государств, кроме страны эмитента);

· ОВГВЗ (облигаций внутреннего государственного валютного займа) - государственных ценных бумаг, выпущенных с целью переоформления задолженности бывшего СССР по средствам на счетах российских юридических лиц во Внешэкономбанке;

· кредитов Центрального Банка России.

Внешняя задолженность РФ в части международных финансовых организаций включает в себя государственные долговые обязательства перед следующими организациями:

ь Международный валютный фонд (МВФ);

ь Международный банк реконструкции и развития (МБРР);

ь Европейский банк реконструкции и развития (ЕБРР).

Данные организации относятся к специализированным учреждениям ООН.

1.3 Характеристика экономической безопасности применительно к внешнему и внутреннему долгу

Экономическая безопасность традиционно рассматривается как важнейшая качественная характеристика экономической системы, которая определяет её способность поддерживать нормальные условия жизнедеятельности населения, устойчивое обеспечение ресурсами развития народного хозяйства, а также последовательную реализацию национально-государственных интересов.

Как показывает мировой опыт, обеспечение экономической безопасности - это гарантия независимости страны, условие стабильности и эффективной жизнедеятельности общества, достижения успеха. Это объясняется тем, что экономика представляет собой одну из жизненно важных сторон деятельности общества, государства и личности, и, следовательно, понятие национальной безопасности будет пустым словом без оценки жизнеспособности экономики, её прочности при возможных внешних и внутренних угрозах. Поэтому обеспечение экономической безопасности принадлежит к числу важнейших национальных приоритетов.

Нарастание внутреннего долга менее опасно для национальной экономики по сравнению с ростом ее внешнего долга. Утечки товаров и услуг при погашении внутреннего долга не происходит, однако возникают определенные изменения в экономической жизни, последствия которых могут быть весьма значительны. Это связано с тем, что погашение государственного внутреннего долга приводит к перераспределению доходов внутри страны.

Для экономической безопасности значение имеют не сами показатели, а их пороговые значения. Пороговые значения - это предельные величины, несоблюдение значений которых препятствует нормальному ходу развития различных элементов воспроизводства, приводит к формированию негативных, разрушительных тенденций в области экономической безопасности. Приближение к их предельно допустимой величине свидетельствует о нарастании угроз социально - экономической стабильности общества, а превышение предельных, или пороговых, значений - о вступлении общества в зону нестабильности и социальных конфликтов, то есть о реальном подрыве экономической безопасности. С точки зрения внешних угроз в качестве индикатора может выступать предельно допустимый уровень внешнего и внутреннего государственного долга.

Рост внутреннего и внешнего государственного долга влечет за собой реальные негативные экономические последствия, т. е. негативно влияет на экономическую безопасность страны.

Во-первых, выплата процентов по государственному долгу увеличивает неравенство в доходах, поскольку значительная часть государственных обязательств сконцентрирована у наиболее состоятельной части населения. Погашение государственного внутреннего долга приводит к тому, что деньги из карманов менее обеспеченных слоев населения переходят к более обеспеченным, т. е. те, кто владеет облигациями, становится еще богаче.

Во-вторых, повышение ставок налогов как средство выплаты государственного внутреннего долга или его уменьшения, может подорвать действие экономических стимулов развития производства, снизить интерес к вложениям средств в новые рискованные предприятия, а также усилить социальную напряженность в обществе.

В-третьих, существование внешнего долга предполагает передачу части созданного внутри страны продукта за рубеж (в случае выплаты процентов или сумм основного долга).

В-четвертых, рост внешнего долга снижает международный авторитет страны.

В-пятых, когда правительство берёт займ на рынке капиталов для рефинансирования долга или уплаты процентов по государственному долгу, это неизбежно приводит к увеличению ставки процента на капитал. Рост процентной ставки влечет за собой снижение капитализированной стоимости, сокращение частных капиталовложений, в результате последующие поколения могут унаследовать экономику с уменьшенным производственным потенциалом и всеми вытекающими отсюда отрицательными последствиями.

Выводы по главе 1

Можно сказать, что рынок внутреннего и внешнего долга России является неотъемлемой частью национальной финансовой системы, в связи, с чем его позитивные и негативные характеристики напрямую воздействуют как на состояние финансовой сферы, так и на поступательное развитие реального сектора экономики страны. Главной выгодой для государства, обосновывающей полезность внутреннего и внешнего госдолга, является возможность привлекать в бюджет заемные денежные ресурсы и при этом сохранять относительный размер долга - в процентах от ВВП (за определенный период времени, за экономический цикл)

Следовательно, отрицательные последствия государственного долга связаны с тем, что выплаты процентов по внутреннему долгу увеличивают неравенство в доходах и требуют повышения налогов, что подрывает экономические стимулы развития производства, а также могут повышать общий уровень процентных ставок и вытеснять частное инвестиционное финансирование.

Здесь установлено, что рост внешнего и внутреннего долга России негативно влияет на экономическую безопасность страны - сложное социально-экономическое понятие, отражающее большую гамму постоянно меняющихся условий материального производства, внешних и внутренних угроз экономике страны. Эффективная система обеспечения экономической безопасности -- вопрос жизни любого государства. Тем более это важно для сегодняшней России, стремящейся занять достойное место в мировом геополитическом и экономическом пространстве.

Глава 2 . Анализ современного состояния внутреннего и внешнего долга России

2.1 Анализ современного состояния внутреннего долга России, его проблем и влияния на экономическую безопасность

Проследим за динамикой роста внутреннего государственного долга России от 1 ноября 2003 года до 1 октября 2008 года (рис. 1)

Рис. 1. Рост внутреннего долга России от 01.11.2003 до 01.10.2008 в млрд. руб.

Из графика видно, что внутренний долг растет с каждым годом, причем довольно быстрыми темпами. С 1 ноября 2003 года до 1 октября 2008 он увеличился на 718,13 млрд. руб. С одной стороны, это может свидетельствовать о повышении долговой нагрузки по его обслуживанию на государственный бюджет, но, с другой стороны, внутренние государственные долговые обязательства выполняют очень важные функции: во-первых, операции на внутреннем рынке являются очень важным инструментом государственной политики макроэкономического регулирования, в связи с этим обслуживание внутреннего долга - своего рода «плата» за пользование этим инструментом; во-вторых, государственные долговые обязательства во всем мире считаются наиболее важным средством вложения денег (хотя и малодоходным), поэтому наличие возможности такого вложения позволяет инвесторам более эффективно контролировать свои финансовые риски.

Стремительный рост объема долга, критической величины расходов на его обслуживание заставляет искать первопричины подобной динамики. Отметим три фактора: высокая доля государственных расходов в структуре ВВП; неточный финансовый счет бюджетного дефицита, приводящего к его двукратному занижению; высокая доходность государственных ценных бумаг.

В законе о федеральном бюджете РФ на 2008 год предельный размер государственного внутреннего долга на 1 октября 2008 года установлен в сумме 1378,5 млрд. руб.

На 1 января 2008 года внутренний долг РФ составлял 1 триллион 248,848 миллиарда рублей. Таким образом, внутренний долг РФ, выраженный в государственных ценных бумагах, увеличился с Нового года к 1 октября на 129,652 миллиарда рублей, что видно из рис. 2.

Рис. 2. Государственный внутренний долг Российской Федерации в млрд. руб.

Сегодня в России задолженность по государственным ценным бумагам занимает наибольшую долю в государственном внутреннем долге (рис. 3.)

Как видно из рис. 3. на 1 октября 2008 года на рынке ценных бумаг РФ в обращении отсутствуют ГКО (государственные бескупонные краткосрочные облигации), и все рыночные ценные бумаги представлены исключительно ОФЗ (облигациями федерального займа) и ГСО (государственными сберегательными облигациями).

Рис. 3. Структура государственного внутреннего долга, выраженного в государственных ценных бумагах, на 1 октября 2008 г.

госдолга в ценных бумагах принадлежит ОФЗ с амортизацией долга (ОФЗ-АД) - 64% (882,24 млрд. руб.). Доля ОФЗ с постоянным купонным доходом (ОФЗ-ПД) оценивается в 23,79% (327,95 млрд. руб.); ГСО с фиксированной процентной ставкой купонного дохода (ГСО-ФПС) - 9% (124 млрд. руб.); ОФЗ с фиксированным купоном (ОФЗ-ФК) - 2.45% (33,77 млрд. руб.); ГСО с постоянной процентной ставкой купонного дохода (ГСО-ППС) - 0, 76% (10,48 млрд. руб.).

По данным Минфина РФ, рост внутреннего государственного долга в октябре произошел по большей части за счет размещения ГСО-ФПС на 8 миллиардов рублей. Кроме того, было размещено ОФЗ-ПД на 0,253 миллиарда рублей и погашено ОФЗ-АД на 0,303 миллиарда рублей

Увеличение внутреннего долга можно связать со стерилизацией денежной массы в государственных облигациях. По мнению аналитиков, следствием увеличения внутреннего госдолга может быть и то, что с ростом предложения государственных бумаг будут расти ставки в целом на рынке облигаций. В результате, можно добиться снижения инвестиционной активности и охладить экономику.

Рассмотрим значения показателей внутреннего долга РФ на 2008 год и сравним их с пороговыми значениями показателя экономической безопасности: приведенная стоимость совокупного государственного внутреннего долга к объему ВВП - 24% (а пороговое значение - 52,0%); приведенная стоимость совокупного внутреннего государственного долга к доходам государственного (федерального) бюджета - 58,3% (пороговое значение - 200%).

Таким образом, значения показателей внутренней долговой устойчивости Российской Федерации не выходят за пороговые значения долговых показателей, но и не далеки от них.

Однако рост внутреннего долга - один из факторов, негативно влияющих на экономическую безопасность страны.